Налоги в сша

Содержание:

- Соглашения о предотвращении двойного налогообложения

- Доходы, освобождаемые от налогообложения

- Советы и нюансы

- Выполнить и доложить!

- Особенности налоговых сборов в Америке для нерезидентов

- Реестру быть!

- Какие доходы нужно указывать в декларации?

- Штаты — оффшоры в Америке

- Система налогообложения Америки для компаний

- Налоги для субъектов хозяйствования в форме юридического лица

- Вывод

Соглашения о предотвращении двойного налогообложения

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

Когда на территории Америки проживают иностранцы, налоги в США для нерезидентов не взимаются, кроме случаев работы по найму.

Чтобы избежать путаницы, в дело вступают государственные органы.

Поскольку американский бизнес имеет интересы по всему миру, внешнеполитические ведомство ведет активную деятельность по заключению двухсторонних соглашений с целью устранить двойное налогообложение в США в отношении доходов, полученных за рубежом.

Результатом работы правительства стали 134 договора о зачете фискальных обязательств – (в основном в отношении НДФЛ и налога на прибыль), а также обмене фискальной информацией между налоговыми службами – .

Данными договоренностями охвачены более 100 стран, что помогает Америке отслеживать факт уплаты ее гражданами налогов на территории других государств, а также совершать возврат налогов в США для тех, кто уплачивает их по завышенным иностранным ставкам.

Доходы, освобождаемые от налогообложения

В НК в статье 217 перечислены случаи, когда подоходный налог с доходов не взимается. В данной статье подробно описаны виды доходов и категории граждан, освобождаемые от удержаний НДФЛ. В частности, к ним относятся:

Государственные пособия, в том числе пособия безработным, по беременности и родам

Обратите внимание: выплаты по по уходу за больным членом семьи и по временной нетрудоспособности налогом на доходы облагаются в общем порядке.

Стипендии.

Все виды пенсий и социальных доплат, назначаемых в порядке действующего законодательства.

Материальная помощь в сумме до 4000 рублей в год. Сумма, превышающая данный предел облагается НДФЛ

Различные виды компенсаций в пределах норм по действующему законодательству

Это командировочные и суточные расходы, компенсации за бесплатное питание и проживание отдельным категориям работников. Но при увольнении работника с начислений за неиспользованный отпуск необходимо удержать НДФЛ.

Алименты, получаемые на основании .

Перечень этой статьи содержит 55 пунктов, и все они отражают конкретные условия и виды доходов, с которых не начисляют НДФЛ. Подоходный налог с минимальной зарплаты удерживается на таких же основаниях, как и с более высоких доходов работников.

С налогом на доходы физических лиц (сокр. НДФЛ) или подоходным налогом знаком каждый трудоустроенный человек, поскольку это основной и обязательный налог на заработную плату. Подоходный налог рассчитывается следующим образом:

1. Суммируются все доходы, к окладу прибавляются различные премии, поощрения и другие выплаты.

2. Из полученной суммы вычитаются официальные расходы.

3. Из полученного итога берется 13 или 30%.

Какой процент следует применить, зависит от того, кем является работник – резидентом или нерезидентом. Налоговый резидент – это человек, который пробыл в РФ 183 дня за последний год. Налоговая ставка для резидентов составляет 13%, для нерезидентов 30%. На государственные пособия, материальную помощь, вознаграждения за донорскую кровь, алименты, пенсии, стипендии и другие компенсации подоходный налог не налагается.

Прежде чем рассчитывать размер НДФЛ необходимо осуществить налоговый вычет, который представляет собой положенную по закону льготу. Налоговые вычеты составляют 3000, 1400 и 500 рублей. Одна из этих сумм в зависимости от категории лица вычитается, затем налог рассчитывается из полученного остатка. Например, доход женщины составляет 10 000 рублей, она как мать несовершеннолетнего ребенка имеет льготу 1 400 рублей. НДФЛ будет взиматься из расчета 10000-1400=8600 рублей.

Каждый гражданин может ежемесячно пользоваться стандартными социальными льготами, имущественный вычет в случае продажи жилья или уплаты процентов по ипотеке предоставляется единожды. Стандартный вычет предоставляется, когда доход меньше 20 тысяч рублей, на детей – пока доход меньше 289 тысяч. Социальный вычет часто берется на обучение или лечение. Подробную информацию о налоговых вычетах можно найти в статье Налогового кодекса №218.

Если налогоплательщик подпадает под несколько категорий вычетов, учитываться будет максимальная сумма. В случае отпуска или болезни работника подоходный налог рассчитывается по среднему заработку. Сотрудники, которые трудятся по договору подряда, также обязаны платить налог. Вычет алиментов производят после вычета подоходного налога.

НДФЛ взимается с любой зарплаты, в том числе и с минимальной. Если за расчетный период работник был в отпуске или на больничном, подоходный налог начисляется из среднего заработка. Суммируется весь доход за расчетный период, затем делится на количество дней в периоде, полученный итог умножается на количество отработанных человеком дней. С итоговой суммы и будет рассчитываться НДФЛ

При подсчете зарплаты и НДФЛ принимаются во внимание пенсионные, медицинские, страховые взносы и плата в Фонд соцстрахования

Советы и нюансы

1. Заполнить налоговую декларацию можно трема способами: воспользоваться услугами налогового консультанта (стоимость 50 долларов и выше), через электронный сервис-помощник (эта услуга также платная и стоит 25 долларов), самостоятельно.

2. Студенты, преподаватели или стажёры, которые определенное время находятся в Штатах по визе типа “F,””J,””M” или “Q”, они считаются ведущими предпринимательскую деятельность. Им нужно заполнить и подать форму 1040NR (U.S. Nonresident Alien Income Tax Return) или форму Form 1040NR-EZ (U.S. Income Tax Return for Certain Nonresident Aliens With No Dependents) только тогда, когда они получают доход, который облагается налогом, к примеру, зарплата, чаевые, стипендия, дивиденды или гранты на стажировку.

3. Для получения права на любые льготы, вычеты или зачеты необходимо вовремя подать подоходную налоговую декларацию. Налогоплательщик должен указать верную и правдивую информацию. Вовремя поданной налоговая декларация может считаться только в том случае, если ее подали на протяжении 16 месяцев после окончания отчетного периода. Если подать декларацию позже этого срока, то вы можете получить отказ от Налогового управления США в получении вычет или зачет.

4. Если человек не успевает подать налоговую декларацию до 17 апреля, то ему нужно в обязательном порядке подать форму 4868 «Просьба о пролонгации срока подачи налоговой декларации». Затем у вас будет еще 6 месяцев. Однако, вы не освобождаетесь от оплаты налогов. Все налоги должны быть уплачены в утвержденный срок.

5. Вместе с налоговой декларацией, заполненной в бумажной форме, можно направить чек или денежный перевод. Налоговая служба США рекомендует налогоплательщикам не отправлять в конверте с документов наличные деньги. При подаче электронной декларации можно заполнить платежный ваучер (Payment Voucher) и форму 1040-V, где будут указаны данные с чека или перевода на необходимую сумму.

6. Даже при условии легального проживания в Америке налогоплательщик может быть частично освобожден от уплаты налогов в случае, если:

– работает в государственной компании; – отслужил в армии США; – имеются тяжелые заболевания или проблемы со здоровьем.

Выполнить и доложить!

Несколько лет назад российский президент дал поручение кабмину и заинтересованным ведомствам повысить качество услуг ритуальной сферы – сделать их доступнее и дешевле. Об этом написал «Коммерсантъ». Правительство получило целый список поручений, сформулированных по итогам проверки похоронного законодательства и отрасли.

О том, что налог на смерть могут ввести в России, в документе нет ни строчки, зато речь идет о следующих моментах:

- разработать и внедрить систему по бесплатной организации погребения по принципу единого окна, когда родственникам будет достаточно предъявить только СНИЛС;

- сформулировать единые правила к оказанию похоронных услуг по всей стране;

- рассмотреть вопрос о создании коммерческих кладбищ для решения проблемы с платным резервированием мест.

Генпрокуратуре было поручено провести масштабные проверки ритуальной отрасли и составить план ликвидации теневого сектора.

На заметку! По экспертным оценкам, теневой рынок похоронных услуг ежегодно зарабатывает до 150 млрд.рублей.

Проведенная проверка выявила следующие «слабые места»:

- навязывание родственникам дорогостоящих услуг и товаров (в некоторых регионах сумма за похороны превышает соцпособие в десятки раз);

- затянутость процедуры оформления нужных для похорон бумаг;

- плохое качество услуг в целом;

- некомпетентные агенты.

Неудивительно, что на фоне всех существующих проблем сообщение о налоге на смерть в РФ вызвало у населения крайне негативные отзывы.

В пояснительной записке Генпрокуратура рекомендовала:

- создать перечень бесплатных услуг, которые будут гарантированы каждому в случае смерти;

- организовать сбор, прием и оформление документов по принципу одного окна;

- провести инвентаризацию заброшенных кладбищ, чтобы устранить проблему с нехваткой мест;

- рассмотреть вопрос о постановке земельных участков, занятых погостами, на кадастровый учет.

Отмечалось, что из-за несогласованности действий местных чиновников, отсутствия общей стандартизации и старого законодательства, «серый похоронный рынок» растет, предоставляя услуги населению по ломовым ценам.

О том, что россиянам предложат платить ежемесячный налог на смерть из зарплаты или каким-то иным образом, упоминаний не было.

Особенности налоговых сборов в Америке для нерезидентов

Если вы не являетесь полноправным гражданином страны, а только временно проживаете в США на правах иностранца, то для вас все налоговые издержки будут связаны с двумя категориями доходов:

- доход, полученный в результате любой торговой, а также коммерческой деятельности на территории страны — ECI (Effectively Connected Income). Налог по данному доходу рассчитывается по прогрессивной ставке, которая ничем не отличается от той, которая предусматривается для резидентов страны, и зависит не только от суммы прибыли, но и от многих сопутствующих обстоятельств. При оформлении налоговой декларации данный тип дохода уточняется на самой первой странице формы 1040NR, U.S. Nonresident Alien Income Tax Return;

- доход, подпадающий под категорию FDAP (Fixed, Determinable, Annual, or Periodical — фиксированный, определяемый, годовой или периодический). Такой тип дохода может быть любым, но чаще всего речь о пассивном доходе, например, проценты по банковскому депозиту, дивиденды, доход с аренды, различные отчисления и гонорары. Данный доход подлежит налогообложению по фиксированной ставке в 30%, однако при соблюдении особых процедур данную ставку можно существенно уменьшить.

При уплате налогов по своим доходам стоит помнить о возможностях избежания двойного налогообложения в случае, если между США и вашей страной заключено соответствующее соглашение. Что касается налогообложения доходов с криптовалют, то как активы, больше всего похожие на ценные бумаги, они подпадают под категорию FDAP, в подкатегорию “прирост капитала”.

Реестру быть!

В мае 2014 года Минстрой, став куратором ритуальной отрасли, занялся подготовкой нового законопроекта, который бы скорректировал существующий с 1996 года ФЗ «О погребении и похоронном деле».

В итоговой версии законопроект предполагал:

- передачу контроля похоронной сферы муниципальным властям (не региональным);

- отказ от лицензирования ритуальных компаний;

- составление реестра, в который войдут только те фирмы, которые заключили соглашение с муниципалитетом;

- продажу кладбищенских участков;

- создание вероисповедальных кладбищ.

И опять ни слова о налоге на смерть в России, напротив, законопроект был направлен на улучшение ситуации на похоронном рынке, что, по сути, должно было благоприятно отразиться на россиянах. Правда, эксперты усмотрели в панируемых нововведениях коррупционную составляющую и рекомендовали ведомству доработать вопросы с полномочиями муниципалитетов, а также сформулировать правовые основы коммерческого выделения участков.

На заметку! Сегодня купить участки на московских кладбищах можно на аукционе. На Старо-Марковском цена достигает 368 тысяч, на Головинском и Домодедовском – миллиона.

Интересно, что еще в 2016 г. правительство планировало бороться с перепродажей кладбищенских участков, а Минстрой обещал штрафовать за «черную» торговлю могилами.

Раскритиковали эксперты и положение о вероисповедальных кладбищах. Оно нарушает свободу конкуренции, противоречит свободе вероисповедания и провоцирует конфликты между конфессиями. К недостаткам документа отнесли и нерешенность вопроса с заброшенными захоронениями – кто за ними должен ухаживать, можно ли их использовать повторно и на каких условиях.

Был ли направлен законопроект в правительство непонятно, и уж точно он пока не добрался до депутатов, поэтому сообщение, что в Госдуме обсудили налог на смерть, также не соответствует действительности. С учетом того, что президент поручил утрясти все похоронные вопросы в декабре, вполне возможно, что совсем скоро депутаты приступят к обсуждению. Однако в каком виде закон будет принят и когда, предсказать невозможно.

Примечательно, что про налог на смерть в последних новостях уже не писали, зато сообщалось о наказаниях для полицейских, которые передают данные о скончавшихся гражданах агентам. Удивительно, что об этом активно заговорили только сейчас, хотя подобная практика существует не один десяток лет. Судить одного из таких полицейских будут, конечно, не за болтливость, а за получение мелкой взятки по ст.291.2 УК, ведь за каждую «наводку» сотрудник МВД получал от 500 до 3000 рублей.

Какие доходы нужно указывать в декларации?

Почти все доходы могут облагаться налогами. Вот небольшой, и наверняка неполный список:

- зарплата, бонусы, отпускные, комиссионные, чаевые

- дивиденды, процентны по вкладам

- доходы (на разнице) при продаже имущества, ценных бумаг, и т.п.

- алименты

- пенсионные выплаты

- всяческие пособия (по инвалидности, по безработице, и т.п.)

- доходы от сдачи недвижимости в наём

- авторские отчисления

- призы, выигрыши, судебные компенсации

- некоторые виды грантов, в том числе студенческих

- и т.п.

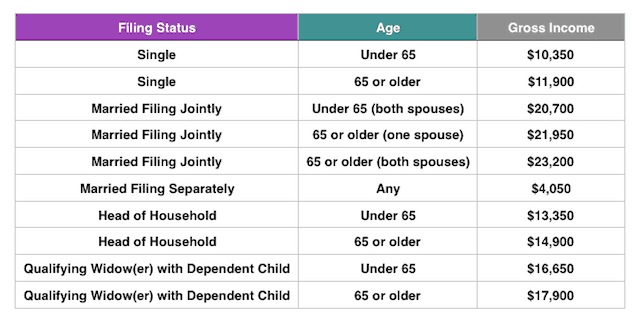

Но не всем налоговым резидентам необходимо отчитываться о доходах. Если вы в прошлом году не получили никаких доходов, или ваш доход был очень мал — то вам ничего декларировать не нужно. Это ещё зависит от того, работаете ли вы, какого вы возраста, семейного положения, а если вы в браке — способа подачи деклараций.

Следующая таблица (на 2017 год) о минимальных доходах, подлежащих декларации, применима к большинству работающих американцев:

В других случаях: если вы работаете сами на себя, или, скажем, получили доход от дивидендов, чаевых, авторских отчислений, и тому подобное, и он превышает $400 (за весь год) — тогда вы тоже обязаны подать налоговую декларацию.

Короче, правил так много, что лучше налоговую декларацию всё же попробовать заполнить, чем совсем не подавать. В большинстве случаев, при ответе на вопросы декларации сразу станет понятно, должны вы её отсылать, или нет.

Штаты — оффшоры в Америке

Обращаясь к нам за услугой по открытию американских LLC или C-Corporation, клиенты часто интересуются, есть ли в США штаты-оффшоры? К сожалению, безналоговые штаты – это миф.

Почему данное заблуждение так распространено? Дело в том, что определенные регионы в Америке, такие как: Аляска, Флорида, Техас, Вашингтон и еще как минимум три штата известны тем, что налог на прибыль не нужно платить на уровне штата. Но тут всплывают другие обстоятельства. Налоги могут отсутствовать на уровне штата, но на федеральном уровне их никто не отменял. Речь идет о трехуровневой системе налогообложения. Более того в некоторых штатах, взамен налога на прибыль может быть введен другой налог. Например, в Делавэре вместо «налога на прибыль» введен «франшизный налог», который составляет стандартные 300 долларов.

Вывод: Иностранные инвесторы и бизнесмены, которые планируют зарегистрировать американскую компанию в США, должны понимать, что офшорного штата в Америке попросту нет

Важно уделить внимание налоговой оптимизации, которая зависит от выбранного типа компании, штата регистрации фирмы и объемов деятельности и структуры бизнеса

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Система налогообложения Америки для компаний

Если вы планируете открыть бизнес в США, то следует понимать особенности системы налогообложения данного государства, которая в 2020 году является трехуровневой.

Федеральный налог на прибыль в США 2020

Федеральные налоги в США, среди которых существуют обязательные и необязательные взносы для корпораций и индивидуальных предпринимателей. К обязательным относятся:

- подоходный налог с физлиц;

- корпоративный налог на прибыль компаний по ставке 21%;

- акцизные сборы.

Необязательные: таможенные пошлины, налог на наследство, выплаты в фонд социального страхования.

Важно! В 2020 году ставка подоходного налога для физических лиц (НДФЛ) на федеральном уровне изменилась и зависит от суммы прибыли и статуса налогоплательщика. Более подробная информация представлена в таблице ниже

Корпоративный налог в штатах США 2020

На штатном уровне, физические и юридические лица также обязаны вносить определенные платежи за свой доход. В настоящее время в некоторых штатах США ставки корпоративного налога изменились и могут быть фиксированными.

В таблице ниже представлены актуальные на 1 января 2020 года налоги на доход в штатах США, которые не заменяют федеральные обязательства, а дополняют. Об этом следует знать каждому учредителю компании в данном государстве и учитывать при налоговом планировании!

В 2020 году, некоторые штаты изменили свое налоговое законодательство, что чаще имеет благополучные последствия для предпринимателей:

- Ставки корпоративного подоходного налога во Флориде сохранились до 2021 года и составляют 4,45%.

- Ставка в штате Индиана снизилась до 5,5%, начиная с 1 июля 2019 года.

- Штат Миссисипи продолжает постепенно снижать свой 3% корпоративный подоходный налог, предусматривая освобождение от выплат с первых 3000 долларов.

- В Миссури ставка снижена с 6,25% до 4%, но была отменена возможность выбора формы бизнеса для распределения прибыли.

- Временная надбавка в штате Нью-Джерси снизилась с 2,5% до 1,5%, в результате чего, максимальная ставка корпоративного налога составила 10,5% вместо 11,5%.

- Также ожидается отмена налога на франшизу в штате Иллинойс для местных компаний в период с 2020 года по 2023 год.

- В штате Коннектикут в 2020 году отменен налог, ранее взимаемый с коммерческих компаний (BET).

- Невада, Огайо, Техас и Вашингтон решили отказаться от корпоративного подоходного налога, но вместо этого вводят валовый налог на прибыль предприятий, которые считаются экономически вредными из-за поиска налоговой выгоды.

Справка: самая низкая фиксированная ставка корпоративного налога 2,5% установлена в штате Северная Каролина, а самая высокая 12% в штате Айова США.

Налог с продаж в США 2020

В 2020 году налог с продаж действует в 46 штатах Соединенных Штатов Америки и взимается на муниципальном уровне. В некоторых случаях такой обязательный платеж на порядок выше штатного. Точные сведения можно уточнить в налоговых органах юрисдикции или у специалистов нашего портала.

Налог на инвестиционную прибыль и прирост капитала США 2020

Кроме вышеупомянутых налогов, компании и физические лица в США обязаны уплачивать налог на прирост капитала. Прогрессивная шкала была введена в Америке в 2019 году для физических лиц и по состоянию на 2020 год имеет следующий вид:

- 0% на прирост капитала выплачивают:

- самостоятельное физлицо при сумме прибыли до 40 000 долларов;

- лица, состоящие в браке и подавшие декларацию совместно, если сумма дохода достигает 80 000 долларов;

- пары, состоящие в браке, но подающие раздельные декларации – 40 000$;

- главы домашних хозяйств до установленного лимита дохода 53 600 долларов;

- компании и трасты до суммы дохода 2650$.

- 15% ставка налога на прирост капитала:

- физлица – до 441 450$;

- семейные пары по одной декларации – 496 600$;

- семейные пары с раздельными декларациями – 248 300$;

- главы хоз.субъектов – 469 050$;

- трасты и корпорации – 13 150$.

- Если сумма прибыли выше установленной для 15%, налог взимается по ставке 20%.

Налоги для субъектов хозяйствования в форме юридического лица

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Основные налоги в США для юридических лиц:

- корпоративный подоходный налог с прибыли;

- акцизные сборы и таможенные пошлины;

- взносы на соцстрахование работников (работодатель оплачивает 50 % ставки за медстраховку и защиту от последствий потери трудоспособности по причине болезни или старости);

- налог с продаж (уплачивается косвенно, юридические лица просто перечисляют в бюджет средства, собранные с покупателей);

- сборы с доходов от источника и на прирост капитала.

Обложение прибыли компаний

Свой налог на прибыль корпораций в США представлен на каждом фискальном уровне:

- федеральная ставка единая – 21 %;

- , собираемый с доходов компаний, разнится – от фиксированных 2,5 % в Северной Каролине до 12 % в Айове по прогрессивной шкале;

- муниципальные сборы – зачастую города предпочитают пополнять бюджет за счет сборов с продаж либо собирают от 2 до 9 % от прибыли, заработанной предприятиями.

Дополнительные налоги в Америке, сверх 21 % федерального корпоративного сбора, взимают 44 штата и округ Колумбия. Еще 6 субъектов отказались от увеличения размера ставок за счет региональных надбавок: Невада, Южная Дакота, Техас, Огайо, Вашингтон и Вайоминг.

На местном уровне облагать прибыль предприятий считают не очень эффективным. В основном внедряют налог с продаж или сбор за определенные виды деятельности.

НДС или налог с продаж в США

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Еще одно отличие НДС от налога с продаж состоит в том, что сумма дополнительного сбора не включается в стоимость приобретаемого товара и не отражается в ценнике. К примеру, чтобы купить чашку кофе в Майами, придется заплатить 5,34 доллара, даже если в витрине всего 5,00 долларов, поскольку ставка налога с продаж равна 6,8 %.

«Лишние» деньги приходится платить, поскольку в каждом штате и даже городе работает своя комбинированная ставка налога с продаж:

- по штату – 45 штатов и округ Колумбия собирают от 2,9 % в Колорадо до 7,25 % в Калифорнии;

- на местном уровне налог в Америке на покупки взимается на территории 38 субъектов федерации, усредненные показатели составляют от 0,03 % в Айдахо до 5,14 % в Алабаме.

Полностью отсутствуют дополнительные сборы в Монтане, Делавэре, Нью-Гемпшире и Орегоне. На Аляске законодательное собрание штата не вводило данный фискальный взнос, однако разрешило внедрять его на местном уровне, поэтому средневзвешенный показатель здесь составляет 1,43 %.

Ситуация по штатам отлично отражена на от некоммерческого фонда Tax Foundation.

Налоги на инвестиционный доход и прирост капитала

Любая прибыль, полученная предприятием от коммерческой деятельности или продажи собственности (недвижимости, материальных или нематериальных активов), облагается по стандартным правилам для доходов юрлица.

Отдельная прогрессивная процентная шкала введена в 2021 году только для физлиц, причем в U.S.Code указывается, что пределы применения ставок должны корректироваться ежегодно на показатель изменения цен за прошлый период. По состоянию на 2021 год сбор нужно платить исходя из размера полученной положительной разницы от продажи.

| Ставка, % | Пределы (для плательщиков без семьи), долл./год | Пределы (для состоящих в браке, подающих декларации совместно), долл./год |

|---|---|---|

| до 39 375 | до 78 750 | |

| 15 | до 434 550 | до 488 850 |

| 20 | 434 550,01 и выше | 488 850,01 и выше |

| 3.8 | если инвестиционная прибыль превысила 200 000 | если инвестиционная прибыль превысила 250 000 |

Наряду с федеральными ставками к доходу от операций с капиталом применяются региональные сборы (до 13,3 % в зависимости от штата).

Вывод

Налоговая система Соединенных штатов Америки только на первый взгляд кажется сложной. На самом деле она построена на понятных и простых принципах налогообложения, которые более доступно могут объяснить и донести налоговые консультанты. Поэтому, если вам нужна зарегистрированная компания в США, но при этом сложно определится с типом компании, выбрать штат для старта бизнеса, у вас в голове путаница относительно налогов и сборов – это не проблема. Эксперты Offshore Pro Group предоставят профессиональную консультацию, из которой вы узнаете все об учреждении бизнеса в США, а также цену и сроки выполнения заказа по регистрации компании, сопровождения дел фирмы и налогового планирования. Связаться прямо сейчас с нами можно по адресу info@offshore-pro.info. Мы обещаем, что наши консультанты максимально быстро выйдут с вами на обратную связь.

Какие существуют особенности налоговой системы США?

Налоговая система США кажется сложной из-за наличия трехуровневой структуры: налогообложение на уровне федерации, штата, местном уровне. Некоторые налоги могут повторять друг друга на каждом из уровней. Но главными особенностями системы налогообложения США являются: гибкость налогов и отсутствие ограничений, прогрессирующая шкала налоговых ставок и сплошное налогообложение, которому подвергаются не только резиденты, но и нерезиденты, которые покинули территорию Америки.

Какая организация осуществляет регулирующую деятельность в налогообложении в США?

Функция контроля по налоговым сборам в Америке возложена на организацию IRS – налоговое управление США. Ведомство входит в состав Министерства финансов и занимается обработкой налоговых деклараций, контролирует регулярное пополнение бюджета, выявляет нарушителей налогового законодательства.IRS тесно сотрудничает с государственными службами: ФБР, Европол и Интерпол. Поэтому нужно понимать, что уклонение от налогов в США – это серьезное преступление, наказание по которому может быть не только арест имущества, но и уголовная ответственность.

Стандартные налоги, которые взимаются с зарегистрированных в США компаний?

Стандартная база налогообложения для любой компании, зарегистрированной в США, следующая: личный налог, в том числе с индивидуального бизнеса, взносы в фонды социального страхования, корпоративный налог, налог с недвижимости и косвенные налоги (налоги с продаж, акцизы, которые вводятся на конкретные группы товаров). Налоги США прогрессивные, и достаточно прозрачные, хоть и предполагают трехуровневую систему. При грамотном налоговом планировании могут быть не настолько высокими, в виду развитой системы налоговых льгот принятой законодательством Соединенных Штатов. А именно, значительная экономия возможна благодаря различным возвратным налоговым кредитам или вычетам.